不動産贈与登記(名義変更)の手順、必要書類、登記費用などについて横浜リーガルハート司法書士事務所が解説します。このページでは、これらの点について、大まかに解説します。詳しい内容については、個々のページで解説します。

不動産の名義変更登記の場合、名義を変更する理由(登記の原因)によって、必要書類や税金が異なります。不動産の名義を変更登記する場合、「どういう理由」かによって名義を変更するのかを、まずは検討する必要があります。

不動産の名義変更登記の理由となる「登記の原因」には、主に次の「登記原因」があります。

(1)贈与:誰が誰に「無償で」不動産を譲渡する場合です。負担付きで贈与する場合もあります。

(2)売買:誰が誰に「いくらで」不動産を譲渡する場合です。金銭の授受(やり取り)を伴います。

(3)相続(遺贈・遺産分割):不動産の名義人が亡くなった場合、相続人など不動産を引き継ぐ人に名義を変更します。

(4)財産分与:離婚の成立後に、不動産があれば、この財産を一方から他方に分与する場合に登記します。

(5)共有物分割:不動産が共有名義の場合、これを単独名義に変更する場合です。

(6)持分放棄:不動産が共有名義の場合、共有者の持分を放棄することによって名義を変更する場合です。

(7)真正な登記名義の回復:登記されている名義が誤りである場合、これを正しい名義に直す場合の名義変更です。

(8)その他、交換、代物弁済、寄付行為、現物出資、譲渡担保、時効取得、委任の終了などがあります。

したがいまして、不動産の名義を変更登記する場合、これらの登記原因のうち、どれに該当するのかを、まずは確定します。

このサイトでは、不動産の名義変更登記をする場合、誰が誰に「無償で」不動産を譲渡する場合の「贈与」について説明します。また、名義変更登記の原因が「贈与」の場合であっても、税金面で異なりますので、次に、①暦年贈与 ②夫婦間贈与(配偶者間贈与) ③相続時精算課税制度を利用した贈与について大まかに説明します。

不動産の贈与の種類

暦年贈与(れきねんぞうよ)

暦年贈与とは、1年間の贈与税の非課税枠を使って、贈与する場合に利用します。

1年間の非課税枠とは、贈与税の基礎控除額110万円の範囲内で贈与することをいいます。

すなわち、1年間に110万円の範囲内で、不動産を贈与します。これを毎年行う場合もあります。

この場合、不動産の価格(=贈与の価格)が110万円を超える場合、1年間に110万円に相当する不動産の持分で移転登記することになる場合もあります。

ただし、贈与税を0円として、この暦年贈与を毎年同じように続けると、税務署から税金(贈与税)逃れと判定される恐れがありますので、税理士や税務署にご確認のうえ、ご利用されることをお勧めします。贈与契約書の作成が必要です。当事務所でも税理士をご紹介しております。

その他の内容は、暦年贈与を参考にしてください。

夫婦間贈与(配偶者間贈与)

夫婦間贈与(配偶者間贈与)とは、「戸籍上」の婚姻生活が20年以上の夫婦に適用され、

1)居住用の不動産の贈与(贈与を受ける人が実際に居住することが要件)

または

2)居住用の不動産を購入するための資金として贈与

する場合に利用します。

建物の「居住用」とは、建物の登記上の種類が「居宅」であることが必要です。

建物の種類がアパートのような「共同住宅」である場合、「居住用」と言えません。

上物の建物が「居宅」であれば、「居住用の不動産が条件」であるので、土地のみを夫婦間贈与の適用で贈与することができます。

ただし、不動産取得税の計算では、土地のみの贈与では、不動産取得税の減税措置の適用はありません。建物(居宅)も一緒に贈与すれば、築年数などの条件をクリアすれば、不動産取得税の減税措置の適用があります。

贈与税の非課税枠は、2000万円プラス110万円(1年間の贈与税の非課税枠)の合計2110万円までです。

居住用不動産を贈与により名義変更登記をする場合に、「計算した不動産の価格」が2110万円より高い場合には、通常、贈与税がかからないように2110万円以内に相当する持分で登記します。

「計算した不動産の価格」とは、土地は国税庁の「路線価」で計算します。建物は「固定資産税の評価価格」で計算します。

税務署の私道の課税価格について

公道から公道に通じている私道(登記上の公衆用道路)が、固定資産税の評価価格として非課税(0円)の場合、贈与税の課税価格は、0円で計算します。

行き止まりの私道は、路線価の0・3を乗じて計算します。(東京国税局に確認済み)

夫婦間贈与(配偶者間贈与) により不動産の名義変更登記をした場合には、翌年の確定申告の時期に、贈与を受けた人が贈与税の申告をします。贈与税の確定申告をすることによって、2110万円以内の贈与が無税となります。

「贈与」で登記申請する場合、登記費用のうち、実費の「登録免許税」の税率は、土地も建物も固定資産税の評価価格の2%です。(令和6年6月1日現在)

贈与を受けた人が不動産の名義変更登記をした場合には、不動産取得税(都道府県税)の対象となります。

詳しくは、 夫婦間贈与(配偶者間贈与) でご確認ください。

相続時精算課税制度(親から子・孫への贈与)

個人の方の場合、 相続時精算課税制度(親から子・孫への贈与)を利用した贈与 は、

20歳(2022年4月1日以降は18歳)以上の子や孫が、60歳以上の親から受ける贈与について適用され、親の相続時に相続税で精算します。

相続時精算課税とはいっても、親の生前に贈与しますので、相続ではなく、贈与の扱いとなります。

贈与した価額から、まず、贈与税の基礎控除額:110万円を控除し、さらに、特別控除額の2,500万円(累計)を控除します。その結果、マイナスになる場合は、贈与税が非課税となります。

これがプラスになる場合は、税率が一律20%かかります。

詳しくは、No.4103 相続時精算課税の選択を参照してください。

● 贈与税が非課税となる場合

贈与した価額-贈与税の基礎控除額:110万円-特別控除額の2,500万円(累計)<0円

● 贈与税が一律20%かかる場合

贈与した価額-贈与税の基礎控除額:110万円-特別控除額の2,500万円(累計)>0円

その他、特例として、住宅を取得するための資金を親から贈与してもらう場合は、さらに特別控除額がプラスされます。

条件は、取得するする不動産やその他、いくつかありますが、令和5年12月31日までに、上記の相続時精算課税を選択できます。

この場合、住宅資金特別控除額として贈与された金額から控除することができます。

相続時精算課税選択の特例の適用を受けるためには、贈与を受けた人が、

贈与を受けた年の翌年の確定申告の時期までに、

相続時精算課税選択の特例の適用を受ける旨を記載した贈与税の申告書に、

相続時精算課税選択届出書、住民票、登記事項証明書などの書類を添付して、

納税地の所轄税務署に提出する必要があります。

贈与の名義変更の登記費用のうち、登録免許税の税率は、2%です。(令和6年6月1日現在)

相続時精算課税とはいっても、親の生前に贈与しますので、相続ではなく、贈与の扱いとなります。

贈与を受けた人が不動産の名義変更登記をした場合には、不動産取得税(都道府県税)の対象となります。

詳しくは、 相続時精算課税制度(親から子・孫への贈与) でご確認ください。

相続時精算課税制度(親子間贈与)と実際の問題点や相続時精算課税制度の贈与(相談)も参考にしてください。

次のケースを参考にしてください。

推定相続人の子が一人の場合と二人以上いる場合の生前贈与【相続対策】

贈与登記の必要書類

贈与の名義変更登記に必要書類は、不動産贈与登記の必要書類を参考にしてください。

不動産贈与の名義変更登記手続など、ご相談はお気軽に

初回の相談料は無料です。土日も対応しています。

時間は無制限です。1時間、2時間は当たり前です。じっくりお話しを伺います。

来所でのご相談は、ご希望の日時を電話tel:045-222-8559または「お問合わせ・ご相談フォーム」で予約してください。電話またはメールでのご相談もお受けしております。

お気軽にご相談ください。

不動産贈与の名義変更登記手続のご依頼は 「不動産贈与登記パック」を

横浜リーガルハート司法書士事務所は、不動産贈与による名義変更登記手続について、安心してご依頼いただけるよう、情報提供し、登記完了まで代行させていただきます。

司法書士報酬は、不動産贈与の登記手続における不動産の評価価格、不動産の個数、登記申請の方法、公衆用道路の持分の有り無し、贈与契約書、所有権移転登記原因証明情報の作成、旅費日当などによって、一般的には、不動産贈与登記手続の司法書士報酬に違いが生ずることが多々あります。

横浜リーガルハート司法書士事務所では、特に、不動産贈与登記手続の司法書士報酬について、できるだけシンプルに、という考えのもと、不動産贈与登記に必要な手続や証明書の取得などをパッケージにし、定額としています。

不動産贈与登記パック(全国対応可能)

贈与による名義変更登記の司法書士報酬(消費税抜き)は、46,000円(登録免許税など実費は別です。)

ただし、固定資産税評価価格(評価額)が5,000万円を超える場合、司法書士報酬は、評価価格(評価額)の0・1%です。

費用の詳細は、不動産贈与登記費用でご確認ください。

「不動産贈与登記パック」をご依頼されるお客様に対して

次の一連の手続を行います。

- 不動産贈与の名義変更登記申請の代理手続

- 不動産贈与の名義変更登記手続に関するご相談、アドバイス

- 不動産贈与名義変更の登記申請前と完了後の登記事項証明書の取得

- 贈与契約書、所有権移転登記原因証明情報の作成

- 贈与当事者に確認

- 登記所に登記申請

- 「登記申請・受付のお知らせ」の郵送またはメール

- 登記所から登記完了書類の受領

- 不動産贈与登記完了書類を表紙に合綴

- 不動産贈与登記完了書類の郵送

「不動産贈与登記パック」登記費用の目安

暦年贈与、夫婦間贈与(配偶者間贈与)、相続時精算課税制度(親と子・孫)の贈与に共通した登記費用の目安です。

不動産贈与登記(所有権移転)の登録免許税は、(令和4年8月1日現在)

土地、建物ともに、固定資産税の評価価格の2%です。

事前登記事項確認は、1物件331円。

完了後登記事項証明書は、1物件1通480円として計算。

具体例

不動産(土地・建物)の評価価格の合計が1,000万円、不動産の個数が2個の場合、

贈与登記の費用(実費と司法書士報酬)の合計金額(概算)は、次のとおりです。

| 司法書士報酬(単位は円) | 実費(単位は円) | |

|---|---|---|

| 所有権移転登記/土地・建物 | 200,000 | |

| 登記事項確認/登記前2 | 662 | |

| 登記事項証明書/完了後2 | 960 | |

| 登記原因証明情報作成 | ||

| 贈与契約書作成 | ||

| 贈与契約書貼付印紙代 | 200 | |

| 登記所への郵送料 | ||

| お客さまへの郵送料 | ||

| 以上贈与登記パック報酬 | 46,000 | |

| 小計 | 46,000 | 201,826 |

| 消費税 | 4,600 | |

| 合計 | 252,422 |

その他具体的な登記費用は、不動産贈与登記費用でご確認ください。

不動産贈与登記完了まで「不動産贈与登記パック」の手順(日本全国対応)

一般の方は、分からないことやご質問、疑問に思うことなど、司法書士に聞くことを遠慮しがちですが、こういったことは、早めに解決したいものです。

こういったことについて、何度でも、電話やメールなどで遠慮しないでお気軽に聞いていただいた方が、私としては、コミュニケーションをはかることもできますし、誤解や曖昧なままにしてしまうことの方が、かえって、手続がスムーズにいかないことにもなります。

ですから、率直に申しまして、 分からないことやご質問、疑問に思うことなどを無くすためにも、積極的に聞いていただきたいと考えています。

- (お客様)

お問い合わせ、あるいはお申込み - (当事務所)

贈与登記手続の手順とご用意していただく贈与登記書類を連絡 - (お客様)

贈与登記書類の送付または持参 - (当事務所)

贈与登記書類の確認

登記事項の内容確認

贈与契約書、登記原因証明情報(所有権移転)、登記用委任状の作成

登記費用を連絡 - (当事務所)

贈与契約書、登記原因証明情報(所有権移転)、登記用委任状を送付

実費と司法書士報酬を別々の請求書で送付 - (お客様)

贈与契約書、登記原因証明情報、登記用委任状に署名・押印して送付または持参

登記費用のうち実費をお振込み - (当事務所)

贈与契約当事者に確認の連絡 - (当事務所)

贈与登記を申請 - (当事務所)

「登記申請・受付のお知らせ」を郵送 - (当事務所)

登記完了をお客様に連絡

登記完了書類をお客様に郵送

登記完了書類は、次の書類です。

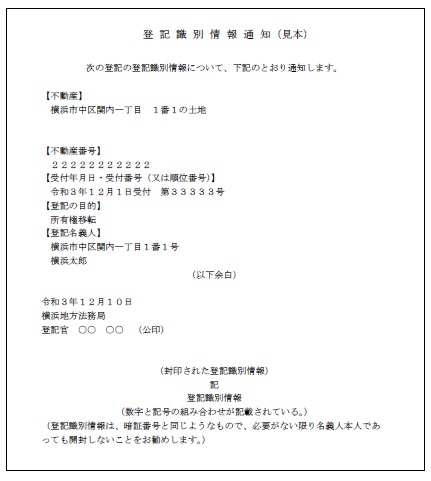

1 登記識別情報通知(権利証)(不動産登記権利情報 表紙に合綴)

2 登記完了証

3 不動産登記事項証明書

4 贈与契約書 - (お客様)

司法書士報酬をお振込み

登記識別情報通知・登記完了証・登記事項証明書(見本)

登記識別情報が必要となる場合の重要書類です。

.jpg)

.jpg)

いつでも、法務局で取得できます。

贈与登記(不動産名義変更)なら横浜リーガルハート司法書士事務所

横浜リーガルハート司法書士事務所は、あなたとの「心と心の触れ合い」=「ハート」を大切に、あなたの納得、満足、あなたとの「幸せ感の共有」を心がけています。

横浜リーガルハート司法書士事務所の基本的な理念

人は、誰でも、幸せになることを望みます。

人は、幸せでありたい、幸せになりたい、という思いがあって、生きていくことができます。

ですが、現実は、様々な面で我慢しながら、真面目に一生懸命、生きている人がほとんどです。

横浜リーガルハート司法書士事務所は、あなたにとっての幸せが何かを常に念頭において、

ご相談やご依頼に対応いたします。

ご相談やご依頼に当たっては、単なる手続き上での考え方ではなく、法律的な考え方にとどまらず、司法書士歴たったの約35年(昭和61年(1986年)司法書士登録)でまだまだ勉強中の身ではありますが、私のこれまでの知識と経験から総合的に、より良い提案をさせていただきます。

また、人は誰でも、自分を大切にしてもらいたい、と思っています。(私も同じです。)

単に1,000人の中の1人としてではなく、自分ひとりを大切にしてほしい、と思っています。

そういう意味で、ご相談やご依頼に対して、単なる流れ作業的な姿勢ではなく、あなたとのコミュニケーションを深め、末永くお付き合いをさせていただく、という姿勢で、あなたとの関係を築いてまいります。

横浜リーガルハート司法書士事務所の基本的なスタンス

贈与登記(不動産名義変更)に関する説明、ご相談や登記費用(実費や司法書士報酬)の計算などお客様への対応は、「良心的」をモットーに、お客様に喜ばれるように心がけております。

お客様が、横浜リーガルハート司法書士事務所に依頼して良かった、と思われるように、お客様に対応しております。

司法書士は、あなたの身近な法律家なので、遠慮しないで気軽に、なんでも聞けます。

思いは、司法書士、法律家という前に、一人の人間として、あなたのお役に立ちたい。あなたとわたしは対等です。

別に、法律的なことでなくても、悩んでいること、困っていることがありましたら、遠慮しないで気軽に、ご相談ください。願いは、一人でも多くの人に、幸せを掴んで欲しい。幸せになりたい、と意識すれば、必ず幸せになれます。

不動産贈与登記(名義変更)のご相談・ご依頼は、横浜リーガルハート司法書士事務所に(横浜市・川崎市・神奈川県内・東京都内・日本全国対応)

贈与税についても、ベテランの税理士を紹介できます。

まずは、司法書士の私にご相談ください。

初回の相談料(法律問題に限りません。)は無料です。土日も対応しています。

時間は無制限です。1時間、2時間は当たり前です。じっくりお話しを伺います。

来所でのご相談または電話またはメールでのご相談は、電話tel:045-222-8559 またはお問合わせ・ご相談・お見積り依頼フォームでお受けしております。

お気軽にご相談ください。お客様の声も参考にしてみてください。